贈与は事前対策等をしっかりしていないと、無駄な税金を払わなくてはならない

場合もあります。さくら税理士法人では、生前贈与の対策から相続が発生した後、

次の相続を考慮した分割方法などのサポートも全て行っております。

まずはお気軽にご相談下さい。

贈与とは、自分の財産を”無償で”相手方に贈る、という意思表示をし、相手がこれを承諾することで成立する民法上の契約を言います。

そして、贈与税とは贈与を受けた人が負担する税金のことを指します。

贈与を受けた財産価格の年間合計額(1月1日~12月31日)が贈与税の基礎控除110万円を超える場合に、課税されます。[暦年課税制度]

※「相続時精算課税制度」という制度もあり、こちらを選択することも可能です。

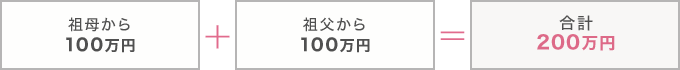

「祖父から100万円、祖母から100万円もらった。

どちらも110万円は超えてないので、贈与税はかからない。」

と思っている方もいらっしゃいます。

しかし、この場合は

となるため贈与税がかかってきます。

| 項目 | 内容 |

|---|---|

| 贈与税申告が必要な方 |

|

| 対象期間 | その年の1月1日から12月31日の1年間 |

| 申告納付期間 | 翌年の2月1日から3月15日 贈与税が10万円を超えていて一時に納めることが困難なときは、5年以内の年賦延納ができます。 ただしその場合には利子税がかかり、また、担保が必要になる場合がありますので注意してください。 |

尚、贈与税の申告は税務署から連絡が来る訳ではありませんので、注意が必要です。

申告を忘れると無申告加算税が、期限に遅れると延滞税がかかります。

60歳以上の父母、又は祖父母から財産の贈与を受けた20歳以上の子、又は孫が選択できる制度となります。

特別控除額2,500万円を超えた部分に、一律20%をかけた金額

これが、この制度を利用した時の贈与税額となります。

ただし、一度この制度を選択した場合、その父母、又は祖父母から受ける贈与に関しては「相続時精算課税制度」を選択し続けなければなりません。

(相続時精算課税制度を選択していない者からは「暦年課税制度」で贈与を受け続けることは可能です。)

また、相続の際には、「相続時精算課税制度」により贈与を受けた財産の合計額を、相続財産に含めて相続税の計算を行う必要があります。

※2,500万円を超えて贈与を受けたことで納めた贈与税の額が、相続税の額を超える場合、還付を受けることができます。

| 項目 | 内容 |

|---|---|

| 生前贈与提案書の作成 | 最も効果的な生前贈与のプランニングを作成いたします。 |

| 贈与契約書の作成 | 贈与契約書を作成し、贈与者、受贈者ともに署名押印をして頂きます。 |

| 贈与税申告書の作成 | 申告期間内に贈与税申告を作成し、税務署に提出いたします。 |