譲渡所得とは不動産(土地や家、マンション等)などを売却して得た利益(所得)のことを指します。

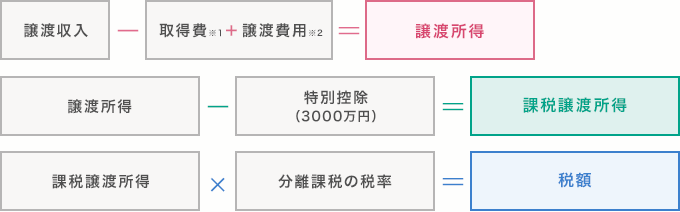

一般的に、不動産を譲渡して利益が出た場合、その利益を「譲渡所得」として所得税や住民税が課せられます。この譲渡所得にかかる税金は、事業所得や給与所得と分離して計算を行います。そのため、分離課税と呼ばれています。

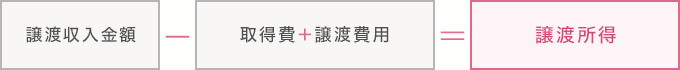

売却した不動産の取得費に売却費用を加えた金額を、譲渡価格から差し引いた金額が譲渡所得となります。

- ※・譲渡収入金額:不動産を売却した代金等。

収入金額には固定資産税や都市計画税の清算金も含まれます。 - ・取得費 :売却した不動産の購入代金と取得に要した費用の額の合計額となります。

- ・譲渡費用:不動産を売るために直接かかった費用をいいます。

例えば、仲介手数料や売主負担の印紙税など。

・なお建物の取得費は、購入金額から減価償却費相当額を差し引いた金額です。

・取得費がわからないときは、売却した金額の5%相当額とすることができます。

譲渡する不動産が居住用(マイホーム)であれば、譲渡所得からさらに3,000万円の特別控除を受けることが可能です。

ただし、一定の親族などに売却した場合などは、この特例は適用することができません。

※●分離課税の税率は、マイホームの所有期間によって異なります。

短期(所得税30.63%・住民税9%):長期(所得税15.315%・住民税5%)、10年超所有居住用財産の軽減税率(課税譲渡所得6000万円以下の部分所得税10.21%、住民税4%・課税譲渡所得6000万円超の部分所得税15.315%・住民税5%)

よく利用する特例としては以下の4つの特例を利用する方法があります。

- 1. 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 2. 居住用財産を譲渡した場合の軽減税率の特例

- 3. 特定の居住用財産の買換えの特例

- 4. 被相続人の居住用財産(空き家)を譲渡した場合の3,000万円の特別控除の特例